- 最新消息

1. 外國營利事業提供人力派遣服務,不適用所得稅法第25條第1項規定計算所得額 (2023/07/28財政部中區國稅局)

財政部中區國稅局表示

所得稅法第25條第1項規定,總機構在中華民國境外之營利事業,在中華民國境內經營國際運輸、承包營建工程、提供技術服務或出租機器設備等業務,其成本費用分攤計算困難者,得向財政部申請核准,國際運輸業務按其在中華民國境內之營業收入之10%,其餘業務按其在中華民國境內之營業收入之15%為中華民國境內之營利事業所得額,繳納營利事業所得稅。在中華民國境內未設分支機構及營業代理人者,應由給付人依扣繳率20%扣取稅款,並於代扣稅款之日起10日內,將所扣稅款向國庫繳清,及辦理扣繳憑單申報。

該局表示,近年來跨國交易日漸頻繁,外國營利事業申請適用所得稅法第25條第1項規定案件逐年增加,最近發現外國營利事業A公司於中華民國境內無分支機構及營業代理人,與我國B公司簽訂營造工程技術服務合約,並派遣員工共15人至臺灣提供營造工程技術服務。核閱所簽訂之營造工程技術服務合約,未載明派遣人員提供之技術範圍及內容,經實地勘查審核後,發現A公司所派遣之員工,係接受臺灣當地工程人員指揮監督,至工地進行板模架設及清運工程廢棄物,且A公司履約過程僅扮演行政事務協調,負責按B公司需求人力,派員至本國境內提供服務,爰判斷A公司係屬提供人力派遣服務,依外國營利事業申請適用所得稅法第25條第1項規定計算所得額案件審查原則第7點第4款第3目規定,否准適用所得稅法第25條第1項規定,應由B公司於給付時,按合約總價依規定稅率扣繳所得稅款。

該局進一步說明,是否屬人力派遣服務,依前揭審查原則第8點第2款規定,應就下列情況綜合判斷之:1.被派遣人員主要受國內要派機構之指揮、監督或績效考核。2.國外派遣機構不負擔(由要派機構或員工自行負擔,或已投保相關責任險)人員服務瑕疵之損害賠償責任。3.合約對於服務內容之約定不明確。4.被派遣人員須經國內要派機構審核通過後始得派赴服務地點。 5.外國派遣機構在履約過程僅扮演行政事務協調、仲介等角色,不提供技術層面之協助。

2. 營利事業申報基本所得額時,有關停徵所得稅之證券及期貨交易損失減除規定 (2023/07/27財政部臺北國稅局)

財政部臺北國稅局表示

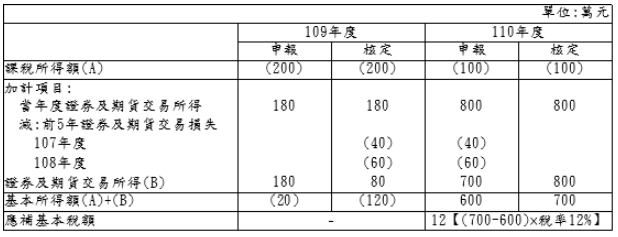

營利事業申報基本所得額時,自課稅所得額加計之當年度停徵所得稅之證券及期貨交易所得,應依序減除前5年度經稽徵機關核定之停徵所得稅之證券及期貨交易損失。

該局說明,依所得基本稅額條例第7條第1項第1款及第2項規定,營利事業如有停徵所得稅之證券及期貨交易所得,應計入基本所得額,經稽徵機關核定之停徵所得稅之證券及期貨交易損失,得自損失發生年度之次年度起5年內,從當年度停徵所得稅之證券及期貨交易所得中減除。惟依所得基本稅額條例施行細則第5條第6項規定,於減除以前年度損失時,應按損失發生年度順序,逐年依序減除;當年度無停徵所得稅之證券及期貨交易所得可供減除,或減除後尚有未減除餘額者,始得遞延至以後年度減除。

該局舉例說明,甲公司110年度營利事業所得基本稅額申報表中,列報當年度應計入基本所得額之證券及期貨交易所得新臺幣(下同)800萬元,於減除107及108年度證券及期貨交易損失各40萬元及60萬元後,申報計入基本所得額之證券及期貨交易所得為700萬元(800萬元-40萬元-60萬元)。經查甲公司上(109)年度應計入基本所得額之證券及期貨交易所得額為180萬元,其107及108年度證券及期貨交易損失應於109年度全數抵減,截至109年底止,甲公司應已無證券及期貨交易損失未減除餘額,惟甲公司誤因109年度未達基本稅額之課稅門檻,於計算基本所得額時,未依序先將107及108年度證券及期貨交易損失40萬元及60萬元,自109年度證券及期貨交易所得中減除,致110年度證券及期貨交易所得亦誤減除107及108年度證券及期貨交易損失100萬元(40萬元+60萬元),基本所得額少計100萬元,經核定補繳基本稅額12萬元。

該局呼籲,營利事業計算應計入基本所得額之證券及期貨交易所得時,如有減除經稽徵機關核定之前5年證券及期貨交易損失,應依相關稅法規定正確計算可減除金額列報基本所得額,以免申報錯誤遭調整補稅。

3. 營利事業列報投資損失應檢視歷年已列報投資損失情形,避免重複列報 (2023/07/27財政部臺北國稅局 )

財政部臺北國稅局表示

營利事業因被投資事業減資彌補虧損、合併、破產或清算等而發生投資損失,於辦理營利事業所得稅結算申報時,除須注意投資損失應以實現者方能申報外,尚須以歷次列報減資彌補虧損後之實際投資成本餘額,計算出資額折減金額,以免重複列報投資損失。

該局說明,依營利事業所得稅查核準則第99條第1款規定,投資損失應以實現者為限;其被投資之事業發生虧損,而原出資額並未折減者,不予認定。上開投資損失之計算,屬被投資事業虧損而減資者,以實際投資成本乘以減資比例計算之;屬被投資事業清算者,以實際投資成本減除清算後實際分配金額計算之。惟倘在減資彌補虧損或清算前,被投資事業往年曾減資彌補虧損而列報過之投資損失,應自實際投資成本中減除,計算可列報之投資損失金額。

該局舉例說明,甲公司109年度營利事業所得稅列報投資損失新臺幣(下同)6,000萬元,經甲公司說明係98年間以6,100萬元投資乙公司,因乙公司於109年度結束營業辦理清算,其僅取得清算分配款100萬元,爰列報投資損失6,000萬元(原始投資成本6,100萬元-清算分配款100萬元)。惟查乙公司曾於101及103年度辦理減資彌補虧損,甲公司已於101及103年度列報投資損失2,500萬元及3,300萬元,共5,800萬元,其於109年度又重複列報101及103年度已列報之投資損失5,800萬元,案經核定補稅1,160萬元並裁處罰鍰。

該局呼籲,營利事業列報投資損失,除應符合營利事業所得稅查核準則第99條規定外,尚須檢視歷年對被投資事業之投資損失列報情形,避免發生重複列報投資損失而遭補稅處罰。

4. 營業人體恤員工,購買供銷售之貨物作為禮品餽贈員工,應注意統一發票開立之相關規定 (2023/07/24財政部高雄國稅局)

財政部高雄國稅局表示

營業人為體恤員工將原購買供銷售之貨物轉送給員工,應檢視有無應開立統一發票及報繳營業稅的問題。

該局說明,依財政部76年7月22日台財稅第761112325號函規定,營業人購買貨物時已決定餽贈員工,並以各該有關科目列帳,購入當時該項貨物所支付之進項稅額,未申報扣抵銷項稅額者,可免視為銷售貨物並免開立統一發票,以資簡化;惟若該購買之貨物,原來係供銷售使用未決定餽贈員工,並以進貨或有關損費科目列帳,且購買當時所支付之進項稅額已申報扣抵銷項稅額者,則應於轉作餽贈員工時,依加值型及非加值型營業稅法第3條第3項視為銷售貨物之規定,按時價開立統一發票,且該統一發票之扣抵聯應由營業人自行註記作廢,不得申報扣抵銷項稅額。

該局舉例說明,甲公司購入原供銷售的20個涼風扇,每個成本為新臺幣(下同)5,250元(進貨金額5,000元,進項稅額250元),適逢公司要舉辦慶生會,故將該20個涼風扇全部轉作贈品酬勞員工,因購入當時該項貨物所支付之進項稅額5,000元(@250元×20個)尚未申報扣抵銷項稅額,故轉贈時可免視為銷售貨物及免開立統一發票。惟若購進該20個涼風扇之進項稅額5,000元已申報扣抵銷項稅額,則甲公司在將該等涼風扇轉贈員工時,應依轉贈當時之時價每個6,300元(銷售額6,000元,稅額300元),開立以甲公司為買受人之統一發票(銷售額120,000元,稅額6,000元),且不得申報扣抵銷項稅額。

該局特別提醒,營業人將供銷售之貨物餽贈員工,應留意視為銷售貨物開立統一發票之規定,如有短漏報情事,在未經檢舉或稽徵機關調查前,儘速向所轄稽徵機關自動補報、補繳稅額,即可適用稅捐稽徵法第48條之1規定,免予處罰。

5. 因精神疾病持有重大傷病卡,如符合要件者可列報身心障礙特別扣除額 (2023/08/08財政部高雄國稅局)

財政部高雄國稅局表示

納稅義務人、配偶或受扶養親屬罹患精神疾病,若未有身心障礙證明,但係符合精神衛生法第3條第4款規定之嚴重病人,且取得專科醫師診斷證明書者,於申報綜合所得稅時,仍可列報身心障礙特別扣除額;前述法規規定的嚴重病人,係指病人呈現出與現實脫節之精神狀態,致不能處理自己事務,並經專科醫生診斷認定者。

國稅局說明,納稅義務人僅提供重大傷病卡,未檢附身心障礙手冊或身心障礙證明之影本,或專科醫師診斷證明書影本,與所得稅法第17條第1項第2款第3目之4及同法施行細則第24條之4規定不符,爰無法列報身心障礙特別扣除額。

6. 會員繳交入會費或保證金,要不要開立統一發票(下稱發票),有「眉角」! (2023/08/02財政部南區國稅局)

財政部南區國稅局表示

臺南劉小姐詢問:我持有甲球場會員證,入會時球場向我收取的保證金,有開立發票,但最近我加入乙健身房,入會時所繳納的保證金卻沒有開立發票,該健身房有無違法?

財政部南區國稅局表示,營業人以會員制方式經營銷售貨物或勞務,所收取的入會費,是提供會員入會權利,並提供設備供會員使用的代價,依加值型及非加值型營業稅法第3條第2項規定,屬於銷售勞務,應課徵營業稅;但會員入會所繳納的入會費中,屬於存儲金或保證金等性質,於會員退會時應即退還者,尚非銷售勞務的收入,免開立發票免徵營業稅。

該局指出,實務上以會員制方式經營銷售貨物或勞務,並且使用發票的營業人,其收費項目名稱不一,不能直接以「入會費」或「保證金」判斷應否開立發票課徵營業稅;會員入會時一次繳納的款項,不論其名目為何,如果於退會時不予退還,係屬銷售勞務收取的代價,營業人應於收款時開立發票;倘退會時應即退還者,則尚非銷售勞務的收入,應免開立發票。

關於乙健身房收取保證金未開立發票,南區國稅局建議劉小姐檢視入會契約相關文件,如有約定該保證金於退會時不予退還,乙健身房即有漏開發票逃漏稅之嫌,劉小姐可檢附具體事證向國稅局檢舉。該局並呼籲營業人,如有前開收取會員入會費或保證金應開立發票而未開立情事,請儘速在未經檢舉或稽徵機關調查前,自動補報並補繳所漏稅款,以適用稅捐稽徵法第48條之1免罰規定。

7. 個人直接或間接持有公司股權超過半數,且該公司價值逾半為不動產,處分股權須課徵房地合一稅 (2023/07/27 財政部臺北國稅局)

財政部臺北國稅局表示

房地合一稅2.0已於110年7月1日實施,為防杜個人及營利事業藉由交易其具控制力之國內外營利事業股份或出資額,實質轉讓該被投資營利事業之中華民國境內房屋、土地,以規避或減少納稅義務,爰於所得稅法第4條之4增訂第3項規定,凡個人及營利事業交易其直接或間接持有股份或出資額過半數之國內外營利事業之股份或出資額,該營利事業股權或出資額之價值50%以上係由中華民國境內之房屋、土地所構成者,該交易視同第1項房屋、土地交易,應依法核課房地合一稅。

該局說明,為落實防杜上述股權移轉規避租稅之立法意旨,所得稅法第4條之4第3項規定之適用,並未限於105年1月1日以後取得之「國內外營利事業股份或出資額」或被投資營利事業105年1月1日以後取得之「中華民國境內之房地」者,始納入課稅範圍,以避免納稅義務人透過交易安排進行規避。該規定係以個人及營利事業持有被投資事業股份或出資額之比率及被投資事業股權或出資額價值係由房地構成之比率,均達50%以上為要件。是被投資營利事業取得房地時點,並非所得稅法第4條之4第3項適用條件,換言之,縱被投資營利事業係於104年12月31日以前取得房地,如個人交易符合該法一定條件之股份或出資額,仍應依法課徵房地合一稅。

該局指出,該轄納稅義務人甲君於111年間交易A公司股份600,000股,A公司非屬上市、上櫃或興櫃之公司,發行股數為1,500,000股,因甲君持有A公司股份800,000股,已超過該公司發行股數之半數,且A公司股份之價值50%以上係由中華民國境內之房屋、土地所構成,該局乃就甲君交易A公司股份核定房地合一課稅所得6,000,000元,並以甲君係於100年投資A公司取得上述股份,乃以持有股份已超過10年,適用稅率為15%,核定應補稅額900,000元。甲君不服,申請復查,主張A公司房地均係於80年間取得,本件應無核課房地合一所得稅規定之適用,經該局復查決定以甲君交易A公司股份既已屬於所得稅法第4條之4第3項規定之符合一定條件股份或出資額要件,自應視同房地交易核課房地合一稅,而予維持原核定。

該局呼籲,個人交易股份或出資額符合所得稅法第4條之4第3項規定,不論有無應納稅額,均應依同法第14條之5規定,於股份或出資額交易日之次日起算30日內辦理申報,納稅義務人應特別注意,以免遭稽徵機關補稅及裁罰。

8. 提醒您,小心勿踩申報遺產稅常見漏報項目雷區! (2023/07/24財政部高雄國稅局)

財政部高雄國稅局表示

親人死亡時,其名下如留有財產,不論金額大小,繼承人都應於親人死亡之日起6個月內,向國稅局辦理遺產稅申報。切勿因為分配紛爭或疏於查證遺產內容,而不申報或漏報遺產項目,致遭處罰。該局分享常見漏報項目如下,提醒繼承人注意。

一、死亡前2年內贈與配偶或特定近親之財產:因贈與配偶財產不計入贈與總額課稅,贈與配偶以外之他人財產未超過當年度免稅額新臺幣(下同)244萬元,亦免徵贈與稅,故常有被繼承人透過生前贈與方式移轉財產,惟死亡前2年內贈與配偶、依民法第1138條及1140條規定之各順序繼承人(如:子女、孫子女、父母、兄弟姐妹、祖父母等)及各順序繼承人之配偶的財產,視為被繼承人之遺產,應併入遺產總額課稅。

二、存放於銀行保管箱內之物品:被繼承人死亡前向銀行等金融機構租用保管箱,該箱內之現金、外幣、黃金及珠寶飾品等財產,除符合 遺產及贈產稅第16條規定屬不計入遺產總額之財產外,皆屬被繼承人遺產,應併入遺產稅申報。實務上曾有繼承人主張,被繼承人保管箱內之黃金是繼承人所有,不應計入遺產項目,惟繼承人無法提供佐證資料,終由稅捐稽徵機關查核認定,列入遺產總額計算。

三、被繼承人申請退休後死亡,由繼承人領取的退休金:死亡前已向雇主申請核准,但尚未領取的退休金,死亡後才發放給繼承人受領,就死亡時點來看,該退休金係屬被繼承人死亡前已存在有財產價值的權利,即屬遺產及贈與稅法規定應申報的債權,應併同遺產稅申報。

該局表示,自109年7月1日起全國各地區國稅局提供單一窗口查詢「金融遺產」服務,繼承人可就近至任一國稅局及所屬各分局、稽徵所查詢被繼承人銀行存款餘額、股票及承租保管箱等資料。