- 最新消息

1. 營業人辦理尾牙餐會取得之相關進項憑證,不得申報扣抵銷項稅額 (2023/12/25財政部臺北國稅局)

財政部臺北國稅局表示

營業人歲末年終舉辦尾牙或新年初始舉辦春酒餐會之場地租金、表演人主持費、表演費及提供獎品摸彩等相關進項稅額,依加值型及非加值型營業稅法(以下稱營業稅法)第19條第1項第4款規定,不得申報扣抵銷項稅額。

該局說明,營業人舉辦尾牙等活動取得相關進項憑證,係酬勞員工個人之貨物或勞務,該等憑證所含之稅額依規定不得申報扣抵銷項稅額,購入獎品於贈送員工時,則免視為銷售貨物並可免開立統一發票。該局進一步說明,營業人如果是將購入備供銷售貨物,轉作員工抽獎獎品使用時,其購入貨物所支付之進項稅額已申報扣抵銷項稅額者,按營業稅法第3條第3項第1款及同法施行細則第19條第1項第1款規定,應依時價開立統一發票。

該局舉例說明,甲公司購入10台平板電腦作為尾牙摸彩獎品,購買價額為210,000元(含稅),則該進項統一發票所含之進項稅額10,000元,依規定不得申報扣抵銷項稅額。又甲公司另將進貨尚未售出之10個無線藍芽耳機,轉作員工尾牙摸彩獎品,因其購買時所支付之進項稅額已申報扣抵銷項稅額,則甲公司應依時價開立統一發票。

該局呼籲,營業人如有誤將酬勞員工貨物、勞務之進項稅額申報扣抵,或有應視為銷售貨物卻漏未開立統一發票之情形,依稅捐稽徵法第48條之1規定,在未經檢舉、未經稽徵機關或財政部指定之調查人員進行調查前,主動向稅捐稽徵機關補報及補繳所漏稅額,可加計利息免罰。

2. 112年度各類所得扣(免)繳憑單、股利憑單、信託財產各類所得憑單及信託所得申報書之申報期間,自113年1月1日起至113年1月31日止 (2023/12/19財政部中區國稅局)

財政部中區國稅局表示

112年度各類所得扣(免)繳憑單、股利憑單、信託財產各類所得憑單及信託所得申報書之申報期間為113年1月1日起至113年1月31日止,請扣繳義務人、營利事業及信託行為受託人於申報期限(113年1月31日)前,向稽徵機關辦理申報。

該局說明:納稅義務人有薪資、利息、租金及佣金等各類所得者,扣繳義務人於給付時,應依規定之扣繳率扣取稅款,並於每月10日前將上一個月內所扣稅款向國庫繳清;另應於每年申報期限前將上一年內扣繳稅額,開具扣繳憑單,彙報主管稽徵機關,如因未達起扣點而免扣繳稅款,亦應於每年申報期限前,依規定格式,向主管稽徵機關列單申報;營利事業則應於每年申報期限前,將上一年內分配予股東、社員或出資者之87年度或以後年度之股利或盈餘,依規定格式填具股利憑單及全年股利分配彙總資料,彙報主管稽徵機關;信託行為受託人應於每年申報期限前,填具上一年度信託財產目錄、收支計算表、計算受益人所得額及扣繳稅額資料等相關文件,向稽徵機關辦理申報。

該局提醒,為便利扣繳義務人如期申報,國稅局提供網際網路辦理各類所得扣(免)繳憑單、股利憑單、信託財產各類所得憑單申報。歡迎至財政部電子申報繳稅服務網站(網址:https://tax.nat.gov.tw)下載「各類所得憑單(含信託)資料電子申報系統」,並透過前揭網站申請簡化認證帳號密碼或以工商憑證辦理網路申報。

3. 營利事業列報境外可扣抵稅額應注意事項 (2023/12/19財政部北區國稅局 )

財政部北區國稅局表示

國內營利事業從事跨國投資佈局或交易乃為國際潮流趨勢,依所得稅法第3條第2項規定,營利事業總機構在中華民國境內者,應就其中華民國境內外全部營利事業所得,合併課徵營利事業所得稅。其境外所得已依所得來源國規定繳納之所得稅,可於限額內扣抵應納稅額;另需留意境外所得來源國與我國是否有租稅協定減免課稅之適用,如因未向境外稅捐稽徵機關提出申請適用租稅協定致溢繳之國外稅額,依適用所得稅協定查核準則第36條第2項規定,將不得申報扣抵國內應納營利事業所得稅。

該局舉例說明,轄內甲公司111年度取得日本公司給付的權利金收入新臺幣(下同)1,200萬元,境外扣繳稅額240萬元(在日本適用就源扣繳,稅率20%)列報國外稅額扣抵,惟查甲公司因取得該筆收入的相關成本費用360萬元,計算因加計該國外所得而增加之結算應納稅額為168萬元【(1,200萬元-360萬元)×20%】,甲公司在日本扣繳稅額為240萬元,除超過可扣抵稅額上限168萬元外,另依我國與日本簽署「亞東關係協會與公益財團法人交流協會避免所得稅雙重課稅及防杜逃稅協定」,權利金的上限稅率為10%,因此,甲公司未申請適用租稅協定致溢繳國外稅額120萬元(240萬元-120萬元),不得申報扣抵國內應納營利事業所得稅,故核定境外可扣抵稅額120萬元。

該局特別提醒,營利事業列報境外可扣抵稅額時,應注意境外收入須減除相關成本、費用,以淨所得計算可扣抵稅額,另需留意有無租稅協定之適用。

4. 財政部修正發布「營利事業所得稅查核準則」部分條文(2023/12/11財政部賦稅署)

財政部賦稅署表示

配合營利事業受控外國企業(下稱CFC)制度112年度施行、財務會計準則公報及相關法令更迭、憲法法庭111年憲判字第5號判決意旨,並為稽徵實務需要及簡化作業,該部於今(11)日修正發布「營利事業所得稅查核準則」(下稱查核準則),修正重點如下:

一、配合CFC制度修正(第2條、第30條、第32條、第100條):

定明自112年度起,營利事業認列CFC之投資收益及處分該CFC股份或資本額之損益,應依營利事業認列受控外國企業所得適用辦法規定辧理。

二、配合國際財務報導準則等會計準則公報修正(第36條之2、第95條):

參照財務會計準則之規定,修正營利事業出租與承租資產、資產售後租回及持有投資性不動產計提折舊之稅務申報規定,適度縮短財稅處理差異,以利企業遵循。

三、配合相關法令修正及實務需求修正(如第70條、第74條、第88條):

(一)刪除營利事業分攤國外總公司(或區域總部)管理費用之應檢附文件須經我國駐外機關驗證之程序,可依其提示相關財務報告及其他證明文件核實認定,簡化企業作業負擔。

(二)修正放寬乘坐飛機之應檢附憑證規定;修正營利事業員工搭乘高速鐵路當日往返者,免檢附車票憑證,准以經手人證明為憑,簡政便民。

(三)為適度反映物價變動情形,營利事業員工伙食費免計入薪資所得額度由現行新臺幣(下同)2,400元提高為3,000元,並自112年1月1日起適用,減輕員工租稅負擔。

四、配合憲法法庭111年憲判字第5號判決修正(第111條之2):

上開判決指出,財政部66年3月9日台財稅第31580號函釋計算所得稅法第39條以往年度虧損扣除時,應將各該虧損年度不計入所得額之投資收益,先抵減各該期虧損數,以計算實際營業虧損,符合該條文立法意旨,並指出稽徵機關核定各期虧損之基準,以法律或法律具體明確授權之命令明定為宜。爰參照上開判決意旨、彙整財政部現行函令及檢視租稅優惠相關法規,定明所得稅法第39條稽徵機關核定各期虧損之範圍,俾利徵納雙方遵循。

財政部進一步指出,配合上開查核準則修正營利事業員工伙食費免計入薪資所得額度,該部同步發布釋令,將執行業務者員工之伙食費免稅額度由現行2,400元提高為3,000元,以期一致。

財政部特別提醒營利事業注意上開新修正之規定,正確辦理申報,以維護自身權益。如有查詢此次修正內容需要,可於財政部賦稅署網站(https://www.dot.gov.tw),點選「公開資訊\法令規章\賦稅法規\法律與法規命令\營利事業所得稅相關法規\營利事業所得稅查核準則)」項下查詢。

5. 核釋營業人銷售貨物或勞務收取之法定遲延利息非屬銷售額範圍,不課徵營業稅 (2023/12/06財政部賦稅署 )

財政部賦稅署表示

財政部於今(6)日核釋,營業人銷售貨物或勞務,因買受人遲延支付價款,基於雙方約定或經訴訟、非訟程序而依民法第233條第1項規定向買受人收取之遲延利息,尚非營業人銷售貨物或勞務之代價,非屬加值型及非加值型營業稅法(下稱營業稅法)第16條第1項本文規定之銷售額,不課徵營業稅。但營業人有納稅者權利保護法第7條第3項規定租稅規避情事者,稅捐稽徵機關仍應根據與實質上經濟利益相當之法律形式,依個案情形依法核處。至營業人收取之利息收入按營業稅法第11條第1項第2款及第3款規定計算稅額者,不適用上開不課徵營業稅之規定。

財政部說明,按營業稅法第16條第1項本文規定,銷售額為營業人銷售貨物或勞務所收取之全部代價,包括營業人在貨物或勞務之價額外收取之一切費用。所稱「銷售貨物或勞務」,依同法第3條第1項及第2項規定,指將貨物之所有權移轉與他人,提供勞務予他人或提供貨物與他人使用收益以取得代價者。是以,上開規定所稱「銷售額」係以買賣雙方基於給付交換關係所產生者為限。

財政部進一步說明,按民法第231條第1項及第233條第1項規定,債務人遲延者,債權人得請求其賠償因遲延而生之損害;遲延之債務,以支付金錢為標的者,債權人得請求依法定利率計算之遲延利息,但約定利率較高者,仍從其約定利率(下稱法定遲延利息)。爰法定遲延利息係債權人因債務人遲延支付金錢致生損害之賠償,買賣雙方約定交易價格時因未能預知買受人是否遲延支付貨款,當不致事前將法定遲延利息計入給付交換的對價,因此,非屬營業稅法第16條第1項本文所稱「銷售額」。該部賦稅署75年5月30日台稅二發第7551475號書函關於營業人銷售貨物或勞務因買方延遲付款而加收之利息,係屬銷售額範圍,應課徵營業稅之規定,未區分法定遲延利息本質上不屬於銷售貨物或勞務對價一部分,而將遲延利息一律計入銷售額範圍,有檢討必要,爰予廢止並重新核釋。

財政部表示,配合新令的核釋,經通盤檢討相關函釋,併予廢止該部 74年11月14日台財稅第24799號函、80年3月21日台財稅第800098343號函及89年1月10日台財稅第0880450644號函(下稱89年函),以杜爭議;其中89年函有關因買方遲延付款而加收之法定遲延利息部分,自本令發布日起,扣繳義務人應於給付時,依所得稅法第88條、第89條及第92條規定辦理扣(免)繳申報事宜。

6. 個人出售購買取得之房地,應核實申報房地取得成本(2023/12/20 財政部南區國稅局)

財政部南區國稅局表示

個人出售購買取得的房地,辦理房地交易所得稅申報,應以購買的實際支付價款列報為取得成本,如有買賣契約簽訂後才自賣方取得的折讓,應特別注意不能列報為成本,以免因虛列成本造成漏報所得,遭到補稅及處罰。

該局說明,個人出售購買取得房地交易所得之計算,係以成交價額減除房地取得的成本及費用為課稅所得額。所謂「成本」,是指購入時實際付款金額,以及購入房屋達可供使用狀態前的必要費用,包括契稅、印花稅、代書費、規費、公證費、裝潢修繕費等。至於出售時支付之仲介費、廣告費、清潔費、搬運費等,則可作為費用減除,不過都須要提示相關證明文件供核。

該局舉例,甲君於109年5月間與乙建設公司簽訂買賣契約購買A房地,雙方約定買賣總價600萬元。甲君於112年6月間出售A房地,申報個人房屋土地交易所得稅時,係以購買該房地之買賣契約書所載金額600萬元列報為取得成本;經國稅局調查後發現,甲君與乙公司約定的買賣總價600萬元包含由乙公司代繳稅費15萬元,且事後雙方有協議折讓價款70萬元,甲君購買A房地實際付款金額僅有515萬元。甲君未據實申報取得成本,致短報課稅所得額85萬元,國稅局除發單補徵稅款外,並按所漏稅額裁處罰鍰。

該局提醒,民眾出售房地應如實申報交易所得,如經稽徵機關查得有短漏報課稅所得額,除補稅外,還會被裁處罰鍰;民眾如自行發現申報錯誤,只要在未經檢舉、未經稽徵機關或財政部指定之調查人員進行調查案件前,主動向轄區國稅局更正並補繳稅額及加計利息,即可免予處罰。

7. 年底民眾中古汽車汰舊換新退稅,相關規定要留意 (2023/12/19 財政部北區國稅局)

財政部北區國稅局表示

每年年底至農曆過年前,為民眾換車旺季,因此各大車商均會提供優惠促銷方案來刺激買氣。只要是本人、配偶或二親等以內親屬將中古車汰舊換新,每輛車最高可退稅新臺幣(下同)5萬元!

該局說明,依貨物稅條例第12條之5規定,自110年1月8日起至115年1月7日止,報廢登記滿1年且出廠10年以上之小客車、小貨車、小客貨兩用車,於報廢前、後6個月內購買上開車輛新車並完成新領牌照登記者,每輛最高減徵5萬元。民眾於完成報廢車輛及購買新車且完成領牌登記後,應將相關資料委由產製廠商或進口人,於6個月內,向所在地國稅局或原進口地海關申請退稅,逾期不得申請退還。

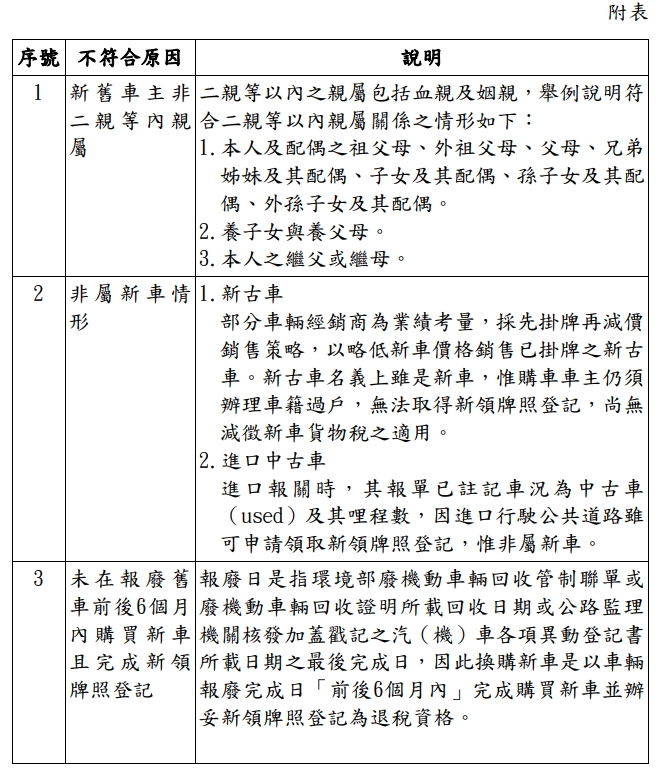

該局進一步說明,經綜整民眾申請中古汽車汰舊換新退還減徵貨物稅案件,最常見不符合退稅規定情形如附表。

該局提醒,民眾如欲查詢相關規定或案件進度,可透過財政部稅務入口網/稅務資訊/汰換舊車購買新車減徵貨物稅/中古汽、機車報廢或出口換購新車減徵退還新車貨物稅作業專區(https://www.etax.nat.gov.tw/etwmain/tax-info/replace-vehicle-reduced-commodity-tax/purchase-vehicle-reduced-commodity-tax-refund-area)查詢。

8. 購買節能電器申請退還減徵貨物稅案件常見錯誤態樣報你知。(2023/12/15財政部高雄國稅局)

財政部高雄國稅局表示

民眾購買符合經濟部核定能源效率第1級或第2級的新電冰箱、新冷暖氣機或新除濕機(以下簡稱節能電器),非供銷售且無退換貨者,可申請每臺退還減徵貨物稅最高新臺幣2,000元,申請期限自購買日次日起算6個月內向稽徵機關提出申請。

該局表示,部分民眾購買節能電器申請退還減徵貨物稅案件,因不清楚規定而未能退稅或延緩退稅,因此彙整以下常見錯誤態樣提醒注意:

一、應於節能電器購買日(即取得統一發票或收據記載交易日期)的次日起算6個月內,向任一國稅局(含分局、稽徵所或服務處)提出申請,逾期申請將無法退還稅額。

二、採「簡化身分認證(限直撥退稅)」線上申請,但未上傳存摺封面:採用前述方式線上申請,須核對申請人金融帳戶資料,如未上傳存摺封面、填錯帳戶資料或提供的帳戶為外幣帳戶等,將無法退還稅款,須待申請人補正後才能辦理核退。

三、申請人非買受人:取得的統一發票或收據上載有買受人統一編號者,應由該統一編號的買受人提出申請。

四、電器的製造號碼或機器號碼填寫錯誤:為確保填寫資料的正確性,請參考保固卡、包裝外箱或機體貼紙載明的電器資訊;另分離式冷暖氣機僅室外機具能源效率分級,應填寫室外機製造號碼。

五、購買的電器未符合能源效率第1級或第2級:能源效率分級資訊可至「經濟部能源局」能源效率分級標示管理系統查詢。

該局進一步表示,民眾購買節能電器申請退還減徵貨物稅,除可郵寄紙本、臨櫃申請外,請大家採用財政部稅務入口網(網址:https://www.etax.nat.gov.tw/etwmain/稅務資訊/購買節能電器退還減徵貨物稅專區/消費者線上申請)線上申請服務,方便快速亦可查詢案件審核進度。