- 最新消息

1. 111年度營利事業所得稅(含機關團體)結算申報快易通 (2023/04/24財政部高雄國稅局)

財政部高雄國稅局表示

111年度營利事業所得稅結算申報及110年度未分配盈餘申報將於112年5月1日開始,為協助營利事業如期完成結算申報並瞭解疫情有關之租稅協助措施,該局特別整理彙整如表一及表二:

表一 111年度營利事業所得稅結算申報各項服務期間(限)

111%E5%B9%B4%E5%BA%A6%E7%87%9F%E5%88%A9%E4%BA%8B%E6%A5%AD%E6%89%80%E5%BE%97%E7%A8%85%E7%B5%90%E7%AE%97%E7%94%B3%E5%A0%B1%E5%90%84%E9%A0%85%E6%9C%8D%E5%8B%99%E6%9C%9F%E9%96%93%EF%BC%88%E9%99%90%EF%BC%89.png)

註:

1.國內營利事業、機關團體及執行業務事務所,可自行透過財政部稅務入口網(網址:https://www.etax.nat.gov.tw)查詢111年度所得資料;如委任代理人代為查詢,先於財政部稅務入口網線上完成委任授權,再由代理人以其電子憑證查詢所得資料,相關規定及作業流程請至該局營利事業所得稅結算申報專區(網址:https://www.ntbk.gov.tw)查詢。

2.營利事業或稅務代理人可至財政部電子申報繳稅服務網站(網址:https://tax.nat.gov.tw)下載網路申報軟體,完成網路申報後,將應檢送的相關資料,送交所在地國稅局分局或稽徵所,或透過網路申報軟體上傳。

表二 111年度營利事業所得稅疫情有關租稅協助措施

111%E5%B9%B4%E5%BA%A6%E7%87%9F%E5%88%A9%E4%BA%8B%E6%A5%AD%E6%89%80%E5%BE%97%E7%A8%85%E7%96%AB%E6%83%85%E6%9C%89%E9%97%9C%E7%A7%9F%E7%A8%85%E5%8D%94%E5%8A%A9%E6%8E%AA%E6%96%BD.png)

註:

依嚴重特殊傳染性肺炎防治及紓困振興特別條例及傳染病防治法第53條等規定,自政府領取之各項疫情補助免稅收入及員工防疫假薪資加倍減除,均不列為營利事業基本所得額之加計項目。

該局呼籲,營利事業應依限申報及送交相關附件,並多利用查詢所得資料避免漏報,如有受疫情影響,可善用各項協助措施,以減輕租稅負擔。

2. 111年度營利事業所得稅結算申報重點整理,讓您報稅省時又輕鬆!(2023/04/24財政部南區國稅局)

財政部南區國稅局表示

111年度營利事業所得稅結算申報即將於今(112)年5月1日開始,財政部南區國稅局為了讓納稅義務人能快速及有效率完成結算申報,貼心整理了111年度營利事業所得稅結算申報重點事項,提醒營利事業注意:

一、受嚴重特殊傳染性肺炎(COVID-19)影響的租稅協助措施

(一)得申請延期或分期繳納稅捐

嚴重特殊傳染性肺炎防治及紓困振興特別條例(以下簡稱肺炎紓困特別條例)施行期間(109年1月15日至112年6月30日)內,營利事業如受疫情影響且不能於規定繳納期間繳清稅捐者,得於規定納稅期間內,申請延期或分期繳納稅捐。

(二)領取疫情補助,免納所得稅

營利事業受疫情影響而依肺炎紓困特別條例、傳染病防治法第53條或其他法律規定,自政府領取的補貼、補助、津貼、獎勵及補償,免納所得稅,該金額應列為取得年度的免稅收入,自行依法調整減除該筆免稅收入,其必要成本及相關費用得核實認列,無須個別歸屬或分攤於該免稅收入;另紓困租稅措施減免所得額亦不納入營利事業基本所得額計算。

(三)員工防疫隔離假薪資費用加倍減除

營利事業依肺炎紓困特別條例第4條規定給付員工防疫隔離假或依中央流行疫情指揮中心指揮官所為應變處置指示而得請假期間的薪資,申請就該給付薪資金額的200%自本年度營利事業所得額中減除。

(四)受疫情影響,擴大書審純益率得予調減

111年度適用擴大書面審核實施要點的營利事業,因受疫情影響,111年度營業收入淨額較110年度、109年度或108年度任一年度減少達30%者,其適用該要點的純益率標準,得按該純益率標準的80%計算。

二、房地合一稅2.0申報計稅方式

(一)營利事業交易符合所得稅法第4條之4規定的房屋、土地、房屋使用權、預售屋及其坐落基地暨股份或出資額,應填寫申報書第C1-1頁房地交易明細表,並將交易所得或損失自全年所得額中減除,再依規定稅率(45%、35%或20%)分開計算應納稅額後,計入結算申報書損益及稅額計算表第135欄,也就是分開計稅合併報繳。

(二)營利事業交易其興建房屋完成後第一次移轉的房屋及其坐落基地的所得或損失,應填報申報書第C1-2頁房地交易明細表,並依規定計算營利事業所得額課徵所得稅,也就是合併計稅合併報繳。

三、適用租稅優惠

(一)捐贈運動專戶費用加成減除

依運動產業發展條例第26條之2規定,營利事業透過專戶對中央主管機關認可的職業或業餘運動業的捐贈,得在捐贈金額新臺幣(下同)1,000萬元額度內,按該金額的150%,自其當年度營利事業所得額中減除,但具有關係人身分者,在前開限額內,僅得減除捐贈金額100%;如透過專戶對經中央主管機關專案核准的重點職業或業餘運動業,及經中央主管機關公告的重點運動賽事主辦單位的捐贈,得全數按捐贈金額的150%,自其當年度營利事業所得額中減除,不受額度及關係人限制。

(二)後備軍人召集期間薪資費用加成減除

營利事業依後備軍人召集優待條例第8條規定給付員工接受後備軍人召集而得請公假期間的薪資,可申請就該給付薪資金額的150%自當年度營利事業所得額中減除;得減除的金額以減除當年度所得額至零為限,但該薪資金額應扣除政府補助款部分,如已適用其他法律規定的租稅優惠者,不得重複適用。

(三)投資智慧機械與第五代行動通訊系統及資通安全產品或服務投資抵減

公司或有限合夥事業依產業創新條例第10條之1投資智慧機械與第五代行動通訊系統及資通安全產品或服務的支出,該金額在同一課稅年度內合計達100萬元以上、10億元以下者,得就「支出金額5%內,抵減當年度」或「支出金額3%內,自當年度起抵減3年」擇一抵減營所稅額,一經擇定不得變更。其各年度抵減金額以不超過當年度應納營所稅額30%為限。

該局提醒,營利事業及機關團體完成網路申報後,應於今年6月30日前將相關附件資料及會計師簽證報告書寄交所在地國稅局分局、稽徵所或服務處;前述資料亦可於6月29日前,透過電子結算申報繳稅系統上傳送交,上傳後請務必至財政部電子申報繳稅服務網站查詢,確認相關資料是否上傳成功。另為落實簡化及節能減碳,請至財政部電子申報繳稅服務網(https://tax.nat.gov.tw)下載申報軟體,以網際網路辦理營利事業所得稅結算申報,以網路代替馬路,省時又省力,快速又有效率完成結算申報。

3. 111年度營利事業所得稅新增多項租稅優惠措施(2023/04/20財政部高雄國稅局 )

財政部高雄國稅局表示

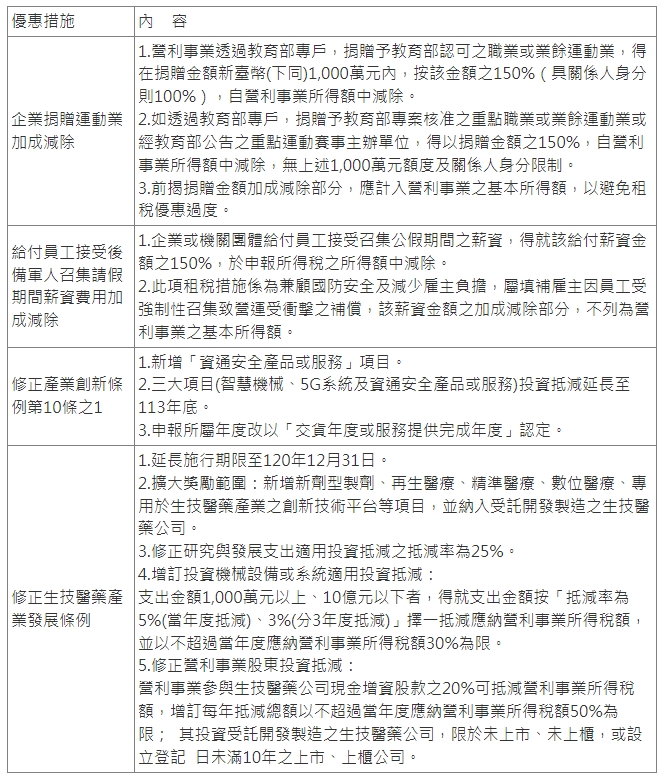

111年度營利事業所得稅結算及110年度未分配盈餘申報期間,即將於112年5月1日開始,111年度營利事業所得稅新增多項租稅優惠措施,該局特別整理表列如下:

該局進一步提醒,營利事業如欲適用租稅優惠,應注意相關規定,並於辦理營利事業所得稅結算申報時,依規定格式填報並檢附相關文件,以免影響適用租稅優惠之權益;另為落實節能減碳政策,網路申報系統已提供各項申報書表建檔功能,請至財政部電子申報繳稅服務網站(https://tax.nat.gov.tw)下載申報軟體辦理申報。

4. 營利事業所得稅申報常見錯誤態樣 (2023/04/21財政部北區國稅局)

財政部北區國稅局表示

111年度營利事業所得稅結算暨110年度未分配盈餘申報將於本(112)年5月開始,為協助營利事業正確申報營利事業所得稅,避免申報錯誤遭補稅甚至處罰,茲臚列近期查核發現營利事業所得稅申報常見錯誤或疏漏態樣,提醒營利事業注意:

一、出售外國公司於境外發行之股票及國外期貨商品所得,非屬所得稅法第4條之1及第4條之2停徵之證券及期貨交易所得,誤列報為停徵之證券、期貨交易所得。

二、出售下腳收入已開立統一發票並全數自營業收入調節項目中減除,惟未列為其他收入或成本減項,致短漏報所得。

三、外銷貨物,未依營利事業所得稅查核準則第15條之2規定,以外銷貨物報關日或郵政及快遞事業掣發執據蓋用戳記日所屬會計年度認列收入,而誤以交貨、驗收或收款日所屬會計年度認列收入。

四、銷售貨物附贈保固服務,該附贈部分相對應之收入依國際財務報導準則認列遞延收入,惟未依營利事業所得稅查核準則第15條之3規定於銷售時認列收入。

五、因解散而辦理註銷勞工退休準備金帳戶時,未將結清帳戶所領回之剩餘本金及其利息列報當年度其他收入。

該局提醒,營利事業於辦理111年度所得稅結算申報時,應注意檢視有無上揭情形,並依相關法令規定正確申報。

5. 111年度綜合所得稅報稅五大新稅制 (2023/04/21財政部北區國稅局)

財政部北區國稅局表示

今(112)年辦理111年度綜合所得稅結算申報,請納稅義務人注意下列五項新稅制:

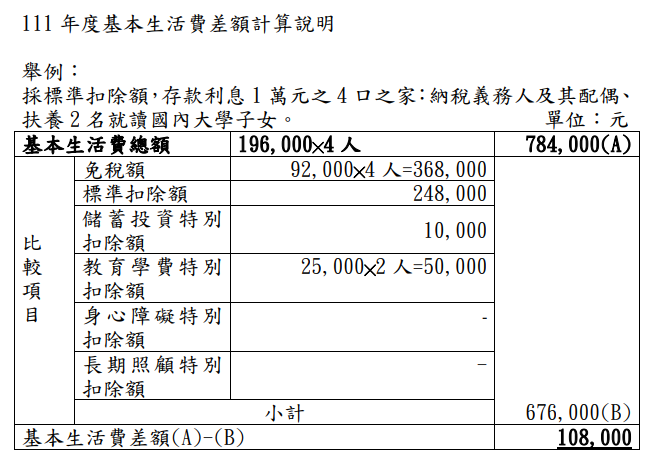

一、每人基本生活所需費用提高為196,000元

納稅義務人本人、配偶及申報受扶養親屬基本生活所需費用總額超過全部免稅額與一般(標準或列舉)扣除額、儲蓄投資、身心障礙、教育學費、幼兒學前及長期照顧等特別扣除額合計數(即基本生活費比較項目合計數)的差額部分,得再自申報的綜合所得總額中減除。(如附表1)

二、調高免稅額、標準扣除額、薪資所得及身心障礙特別扣除額

(一)免稅額:每人92,000元;年滿70歲的納稅義務人本人、配偶及申報受扶養的直系尊親屬,其免稅額為138,000元。

(二)標準扣除額:納稅義務人個人扣除124,000元;有配偶合併申報者扣除248,000元。

(三)薪資所得特別扣除額:每人每年扣除數額以207,000元為限。

(四)身心障礙特別扣除額:每人每年扣除207,000元。

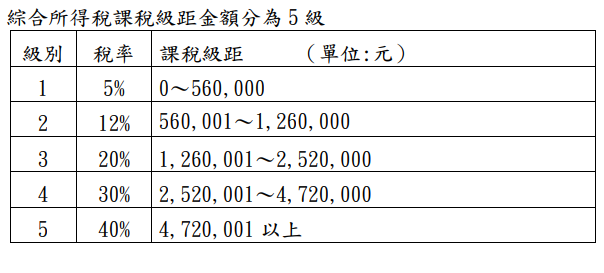

三、調高課稅級距金額

綜合所得稅課稅級距金額分為5級(如附表2)

四、因應疫情調高111年度執行業務者及其他所得業者適用之費用標準

(一)「醫事人員」各項收入適用之執行業務費用標準,無須個別舉證其受疫情影響情形,亦無適用條件限制:

1、按財政部頒訂費用率標準之118.75%計算〔例如:西醫師全民健康保險收入之費用標準由每點0.8元提高為0.95元,掛號費收入之費用標準由78%提高為93%〕。

2、藥師之健保收入(含藥費)適用之費用標準,由94%提高為97%。

(二)「非醫事人員」之111年度收入總額較110年度、109年度或108年度任一年度減少達30%者,其適用之費用標準得按財政部頒訂費用率標準之112.5%計算。

五、調高退職所得計算基準

(一)一次領取退職所得者:

1、一次領取總額在188,000元乘以退職服務年資的金額以下者,課稅所得額為0。

2、超過188,000元乘以退職服務年資的金額,未達377,000元乘以退職服務年資的金額部分,以其半數為課稅所得額。

二、 超過377,000元乘以退職服務年資的金額部分,全數為課稅所得額。

(二)分期領取退職所得者,以全年領取總額,減除814,000元後的餘額為課稅所得額。

該局呼籲,請民眾自行在家採用手機報稅或網路完成申報,快速、方便又可節省往返國稅局的時間成本。

6. 民眾大陸地區來源所得應主動辦理當年度綜合所得稅申報(2023/04/21財政部北區國稅局)

財政部北區國稅局表示

民眾如前往大陸地區任職或進行投資,因此產生大陸地區來源所得,依臺灣地區與大陸地區人民關係條例第24條規定,應併同臺灣地區來源所得課徵綜合所得稅。

該局說明,綜合所得稅係採自行申報制,有所得即應申報,民眾於綜合所得稅結算申報期間,利用電子憑證查詢、下載之所得資料或向稽徵機關辦理臨櫃查詢之所得資料僅供參考,仍須自行核對,如有未在國稅局提供查詢範圍內的所得,亦應誠實申報,以免受罰。其中大陸地區來源所得雖非屬稽徵機關提供查詢的所得資料範圍,惟民眾如有大陸地區來源所得,仍應於申報綜合所得稅時自行填列所得發生處所的名稱和所得總額,並以財政部每年公告之綜合所得稅結算申報新臺幣與人民幣之折算率(111年度為4.4144比1)換算,併入綜合所得總額課徵綜合所得稅。

該局舉例說明,日前查獲轄內甲君辦理109年度綜合所得稅結算申報,短漏報大陸地區薪資所得,經該局補徵稅額60萬元,並處罰鍰10萬元。甲君申請復查主張因國稅局網路查詢所得資料不全,導致漏報系爭所得,不應處罰云云,經該局以大陸地區來源所得非屬稽徵機關提供所得資料範圍,納稅義務人如有該項所得,應併同臺灣地區來源所得辦理申報,並無稅務違章案件減免處罰標準免予處罰規定之適用為由,駁回甲君復查申請,全案業已確定。

該局提醒,民眾申報綜合所得稅時,雖須將大陸地區來源所得併同臺灣地區來源所得課徵所得稅,但該項所得如在大陸地區已繳納稅款,可檢附大陸地區完稅證明文件申報扣抵,惟不得超過因加計大陸地區來源所得,而依臺灣地區適用稅率計算增加之應納稅額

7. 境內居住之個人如有出售境外不動產,應依法申報海外所得,課徵基本稅額,以免遭補稅處罰(2023/04/21財政部臺北國稅局)

財政部臺北國稅局表示,

我國境內居住之個人如有出售境外不動產,依所得基本稅額條例規定,屬海外財產交易所得,應計入個人基本所得額,申報個人所得基本稅額,以免因短漏報遭稽徵機關補稅處罰。

該局說明,凡境內居住之個人,取得未計入綜合所得總額之非中華民國來源所得及香港澳門來源所得(即海外所得),除一申報戶全年合計數未達100萬元者外,均應計入個人基本所得額,再扣除財政部每年公告之扣除額後,按稅率20%計算其個人基本稅額。

該局舉例說明,甲君為境內居住之個人,於109年間出售持有登記於境外地區之不動產,並取得出售價款1億元,惟未申報個人所得基本稅額。嗣經該局函請甲君提示原始取得價款及相關證明文件,因其未能提出相關成本及必要費用之證明文件,該局遂依財政部核定之成本及必要費用標準,按成交價格之12%核認甲君短漏報海外所得1,200萬元,扣除109年度扣除額670萬元,除補徵所漏稅額106萬元外,並依所得基本稅額條例第15條第2項規定按所漏稅額處3倍以下罰鍰。

該局呼籲,境內居住之個人如有前揭出售境外不動產情形者,只要在未經檢舉、未經稽徵機關或財政部指定之調查人員進行調查前,自動向所轄國稅局補報並補繳所漏稅款,可依稅捐稽徵法第48條之1規定加息免罰。

8. 適用住宅法租金優惠之個人房東,應如何申報租賃所得?(2023/04/24財政部南區國稅局)

財政部南區國稅局表示

個人房東將住宅出租給符合住宅法第15條規定接受相關主管機關各項租金補貼者,於住宅出租期間取得的租金收入可享減稅優惠,111年度每屋每月免稅額度為新臺幣(下同)1萬5千元

國稅局說明,依據住宅法相關規定,住宅所有權人或未辦建物所有權第一次登記(俗稱保存登記)住宅且所有人不明之房屋稅納稅義務人,將住宅出租給接受主管機關租金補貼或其他機關辦理之各項租金補貼者,所取得的租金收入可免納綜合所得稅,每屋每月免稅額度為1萬5千元。所以符合前述資格之房東於今(112)年5月申報111年度綜合所得稅時,每月租金收入在1萬5千元以內者,可以免稅;超過1萬5千元部分,可核實減除必要損耗及費用或按財政部頒定所得年度之必要費用標準(111年度為43%)計算之餘額,申報租賃所得。

該局舉例,房東甲君111年1至12月間將名下房屋出租給領有政府租金補貼的乙君,租約言明每月租金30,000元,因甲君未能檢附相關費用憑證,所以按111年度財政部頒定房屋租賃必要費用標準43%計算,甲君於今年5月申報111年度綜合所得稅時,應申報繳稅之租賃所得為102,600元【(30,000-15,000)元*12個月*(1-43%)】。

南區國稅局提醒民眾,符合住宅法相關規定的房屋出租人,於辦理綜合所得稅結算申報時,除應檢附租賃契約書外,如要核實減除必要損耗及費用者,並應提供相關單據資料,供國稅局核認,若未能檢附相關費用憑證,則依據現行財政部頒定房屋租賃必要費用標準43%計算申報租賃所得。